Pandora Papers: La firma de abogados que prometía secretismo eterno en EE. UU.

Pandora Papers: La firma de abogados que prometía secretismo eterno en EE. UU.

Documentos confidenciales dejan al desnudo el trabajo interno del sector fiduciario en Estados Unidos, que cuenta entre sus clientes a líderes mundiales y multimillonarios. Un miembro de la familia Kong, de Guatemala, figura entre sus clientes.

Hace siete años, frente a un hotel Holiday Inn, en un edificio de ladrillos rojos con un cartel de bienvenida que reza «El corazón de América», una desconocida agencia financiera abrió sus puertas y extendió una invitación a la élite global.

Trident Trust prometía proteger la fortuna y la privacidad de sus nuevos clientes apoyándose en la legislación de un estado que se había convertido en un imán para la riqueza mundial. La empresa llamaba a esto «La ventaja de Dakota del Sur».

Entre aquellos que respondieron a la invitación se encontraban un magnate textil colombiano que fue sorprendido lavando dinero obtenido a través de una red internacional de narcotráfico; un productor de jugo de naranja que había tenido que pagar a las autoridades brasileñas para cerrar el caso en el que se lo acusaba de una supuesta colusión contra los agricultores; los miembros de la familia del expresidente de una productora de caña de azúcar en República Dominicana que ha sido acusado de explotar a sus trabajadores y de cometer desalojos forzosos; y un empresario guatemalteco que buscaba trasladar los dividendos de su empresa.

[relacionadapzp1]

El Gobierno de Estados Unidos tiene un extenso historial de denuncias a prominentes centros financieros offshore, en los que la legislación liberal y la garantía de discreción atraen a oligarcas, magnates y políticos.

Pero en Estados Unidos el creciente sector de fideicomisos acoge cada vez más los activos de millonarios de todo el mundo, prometiendo niveles de protección y secretismo que compiten con aquellos ofrecidos por los paraísos fiscales de países como Panamá, o que incluso los superan. Este resguardo casi absoluto ha aislado a la industria de cualquier tipo de supervisión importante y le ha permitido forjar nuevos puntos de apoyo en varios estados de EE. UU.

[frasepzp1]

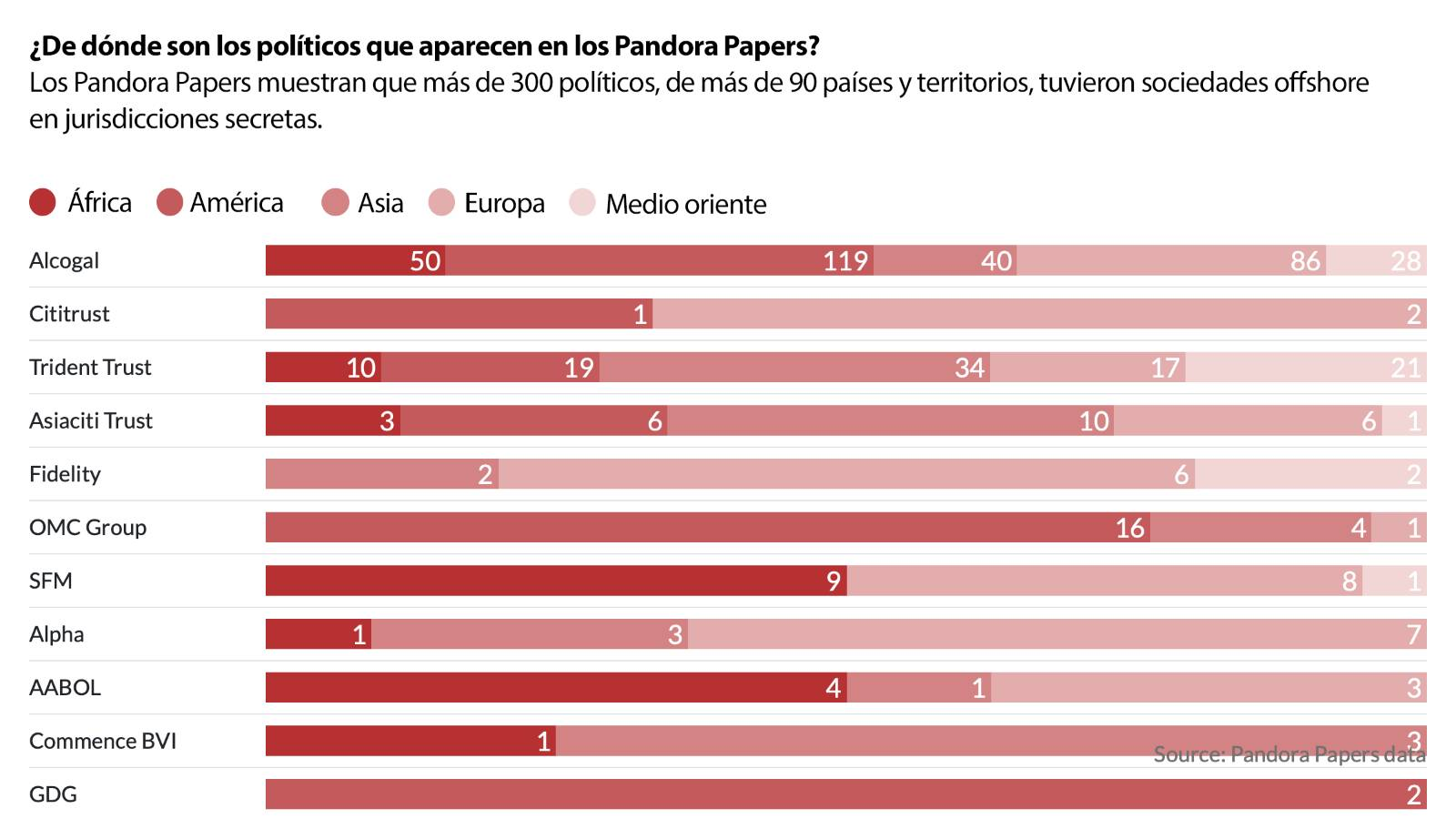

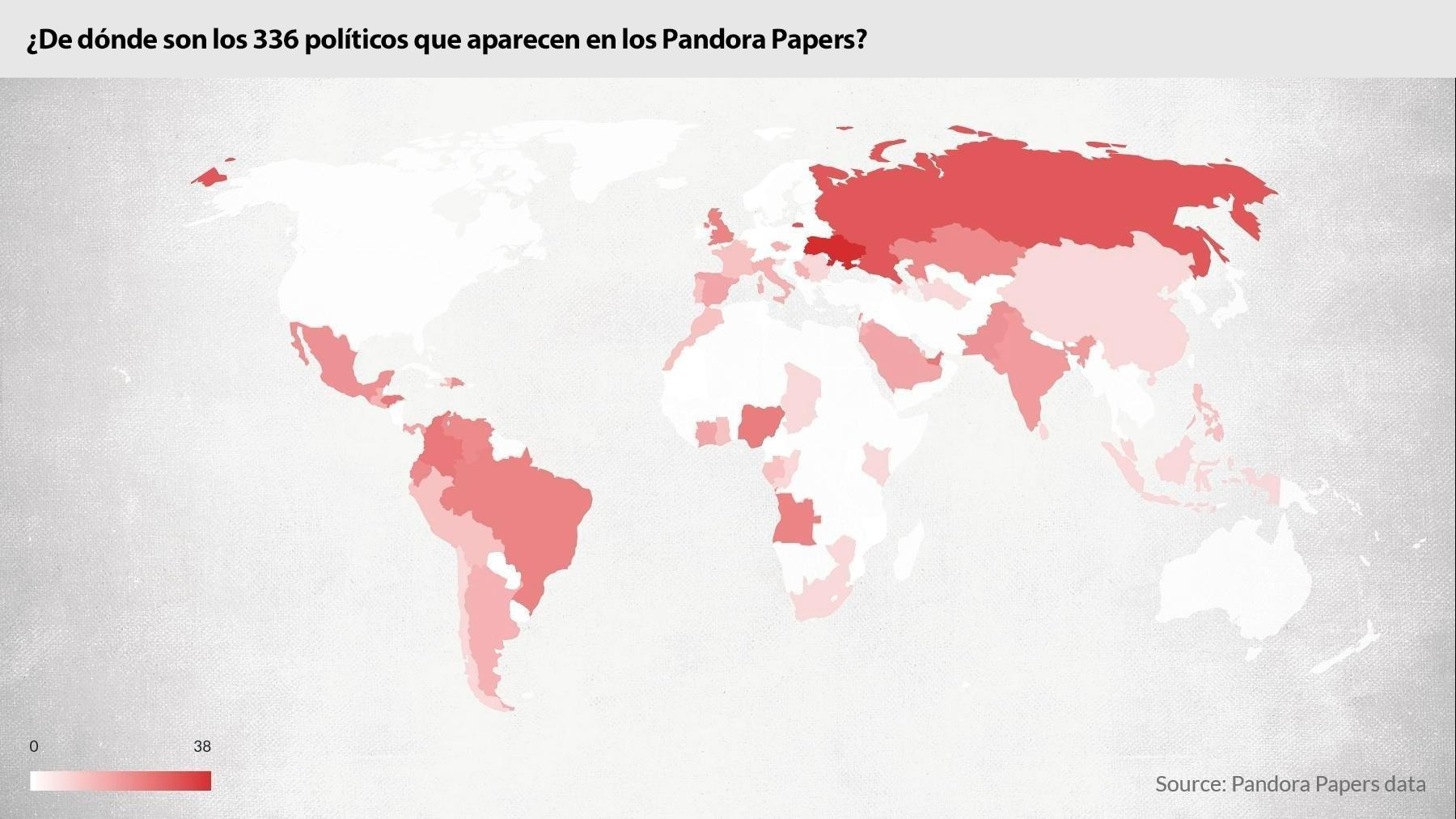

El Consorcio Internacional de Periodistas de Investigación (ICIJ, por sus siglas en inglés), The Washington Post y Plaza Pública obtuvieron un acceso sin precedentes a la actividad financiera de los fideicomisos en EE. UU. Examinaron un caudal de casi 12 millones de documentos confidenciales vinculados a proveedores de servicios fiduciarios y corporativos en todo el mundo.

Los registros, llamados Pandora Papers, muestran cómo líderes políticos y corporativos del extranjero —o miembros de sus familias— movieron dinero y otros activos a fiduciarias estadounidenses desde paraísos fiscales establecidos desde hace tiempo.

[relacionadapzp2]

Trident al servicio de la comunidad «de altos riesgos»

Trident abrió su oficina de Sioux Falls en 2014, ofreciendo sus servicios a clientes de Estados Unidos y de la «comunidad internacional de altos ingresos».

Tuvo entre sus primeros clientes a José «Pepe» Douer Ambar, un magnate colombiano del sector textil, que tenía un fideicomiso por 100 millones de dólares en activos en la oficina de Trident en las Islas Vírgenes Británicas.

[frasepzp2]

El pasado de Douer era bien conocido: en 2004 tuvo que pagar 20 millones de dólares al gobierno de Estados Unidos después de que una investigación a nivel global descubriera una vasta red que traficaba drogas en EE. UU. y lavaba las ganancias. Según los investigadores estadounidenses, los narcotraficantes vendían dólares estadounidenses a intermediarios que cambiaban el dinero por pesos con empresarios de Colombia, entre ellos Douer.

Para que no lo procesaran, Douer llegó a un acuerdo con el gobierno estadounidense. Murió el año pasado.

Al momento en que se crearon los fideicomisos en Dakota del Sur, una búsqueda en Google de las palabras «Douer Ambar» y «Colombia» conducía a un sumario del caso realizado por el gobierno estadounidense, así como a un artículo de la BBC con el titular: «Desarticulada una red colombiana de tráfico de drogas».

Su familia declinó hacer comentarios.

[relacionadapzp3]

Tres años después, en 2016, Trident tomó un nuevo cliente: Federico Kong Vielman, miembro de una de las familias más prominentes de Guatemala. El fideicomiso de Kong Vielman mantuvo activos por 13.5 millones de dólares en un trust de Sioux Fallas, generados en parte de una herencia y las ganancias de la empresa familiar de productos para el hogar.

En 2014, dos años antes de que se estableciera el fideicomiso, el gobierno de Estados Unidos presentó una queja contra Guatemala, alegando que el país había violado su acuerdo de libre comercio por no cumplir sus leyes laborales debido a un «sostenido y recurrente plan de inacción». Entre los ejemplos citados se encontraba la productora de aceite de palma Nacional Agro Industrial (Naisa), propiedad de la familia Kong Vielman. Los trabajadores de la compañía habían dicho que se les pagaba alrededor de la mitad del salario mínimo y se les exigía manipular productos químicos sin equipo de protección.

En 2015, la Agencia de Protección Ambiental (EPA, por sus siglas en inglés) de Estados Unidos nombró a la empresa Naisa y a otras dos en una investigación sobre contaminantes tóxicos en el río La Pasión, que recorre las tierras bajas del norte del país y proporciona agua y alimentos a las comunidades cercanas. Los inspectores constataron que la empresa se deshacía de sus desechos más contaminantes en el río.

Una corte de Guatemala suspendió las operaciones de Repsa después del incidente, pero no se tomaron acciones contra la empresa de la familia Kong Vielman. Federico Kong no respondió a las solicitudes de entrevista.

[relacionadapzp8]

En un comunicado escrito, la compañía de aceite de palma indicó que no contaminó el río y que la demanda laboral fue resuelta en un panel de arbitraje. Kong Vielman, indicó la compañía, no participa de la operación. En los registros mercantiles consta como tesorero hasta 2010.

Durante décadas, la prensa guatemalteca ha reportado los vínculos de la familia con el mundo político. En los 70, distintas publicacones identificaron a la familia como una aliada importante del general Carlos Manuel Arana Osorio, el entonces gobernador de Guatemala conocido como el «Chacal de Zacapa». Los vínculos con la política pasaron a lo personal durante el gobierno de Óscar Berger. Juan Esteban Berger Widman se casó con María Alejandra Kong, hija de Federico Kong. En 2016, Adriátika, el lujoso hotel de la familia en la zona 14 de la ciudad de Guatemala, regaló un paquete de 100 noches al entonces presidente Jimmy Morales.

Los documentos no incluyen detalles sobre lo que Trident pudo haber conocido en ese momento sobre los clientes o sus fuentes de riqueza, y Trident no respondió a las preguntas sobre casos específicos.

«Cada una de las operaciones de servicios fiduciarios y corporativos de Trident sigue la regulación de la jurisdicción en la que opera y está plenamente comprometida con el cumplimiento de todas las regulaciones aplicables», indicó en un comunicado. «Trident colabora con cualquier autoridad competente que solicite información».

[relacionadapzp4]

¿Por qué en Dakota del Sur?

Los documentos analizados proceden en su mayoría de la oficina de Trident Trust en Sioux Falls. Trident Trust es una firma de alcance mundial que crea y gestiona empresas y fideicomisos en el extranjero. En una declaración escrita, Trident dice estar comprometida con el cumplimiento de todas las regulaciones aplicables y cooperar regularmente con las autoridades. La empresa declinó responder a preguntas sobre sus clientes.

Otros estados que compiten por atraer capitales extranjeros y nacionales son Alaska, Delaware, Nevada y New Hampshire. En Dakota del Sur, los activos en fideicomisos se cuadriplicaron en la última década, hasta alcanzar los 360.000 millones de dólares. Una de las mayores empresas fiduciarias del estado, South Dakota Trust Company, se enorgullece de tener entre su clientela a millonarios y multimillonarios provenientes de 54 países.

La rápida expansión del sector fue liderada por un grupo de miembros de la industria fiduciaria, quienes a menudo presentaban propuestas legislativas que resultaban muy atractivas para los clientes de Estados Unidos y del extranjero. Los proyectos de ley buscaban proteger a los fideicomisos contra los acreedores, las autoridades fiscales y los gobiernos extranjeros.

Desde finales de la década de 1990, los legisladores estatales convirtieron las propuestas en decenas de leyes, una y otra vez, sin apenas debate ni oposición. «Nadie entiende ninguna de ellas», bromeó el republicano Gene Abdallah, presidente del Comité Judicial del Senado de Dakota del Sur, en una sesión legislativa en 2007. Abdallah murió hace dos años.

Bret Afdahl, director de la División de Banca de Dakota del Sur, aseguró que las fiduciarias están obligadas a verificar las identidades de todos los clientes y realizar un escrutinio adicional para los clientes y activos extranjeros. Añadió que el estado trata de auditar a las empresas fiduciarias al menos una vez cada dos años y puede sancionarlas si no cumplen con las normas.

[relacionadapzp5]

Hay quienes afirman que la supervisión es limitada, la normativa es imprecisa y el secretismo de los fideicomisos es casi imposible de romper.

«Me preocupa que... nos convirtamos en Suiza o Panamá», indicó un exsenador estatal de Dakota del Sur, el demócrata Craig Kennedy, uno de los pocos legisladores críticos de esta industria en expansión. «No sé quiénes son los beneficiarios, ni qué tipo de activos se gestionan. La gente utiliza las leyes bancarias y fiduciarias con fines inapropiados. No puedo afirmar que eso esté ocurriendo en Dakota del Sur. Pero no lo sé».

La ley estadounidense exige a las empresas fiduciarias que confirmen la identidad de los clientes, pero ofrece poca asesoría respecto a quiénes aceptar y a quiénes rechazar.

Al igual que los bancos, las empresas fiduciarias tienen prohibido aceptar a sabiendas dinero generado por actividades delictivas. Los documentos de Pandora Papers no ofrecen pruebas de que alguno de los extranjeros con fideicomisos en Estados Unidos haya ocultado ganancias obtenidas mediante actividades ilícitas.

[relacionadapzp6]

Sin embargo, los expertos financieros dicen que el sector fiduciario estadounidense debería ver más allá de las condenas e investigar y rechazar a los clientes con acusaciones creíbles de que su fortuna haya sido amasada mediante crímenes, abusos a los derechos humanos, o vínculos con regímenes corruptos.

«Ha quedado muy claro que nuestros intereses nacionales dependen de dejar fuera ese tipo de dinero, incluso cuando no se tratara de un delito financiero», afirmó Josh Rudolph, miembro del Consejo de Seguridad Nacional durante los gobiernos de Barack Obama y Donald Trump. «Al aceptar… lo que parecería dinero sucio, fortalecemos a rufianes y delincuentes, fallamos en defender nuestros valores y alimentamos el resentimiento popular contra Estados Unidos», añadió.

Con la escasa transparencia existente en la industria es casi imposible determinar a quién pertenece el dinero gestionado por las fiduciarias. Durante las dos últimas décadas los entes reguladores se han enfocado en la lista de clientes de dudosa reputación dentro del sector bancario, dejando en gran medida a las empresas fiduciarias en paz, libres de hacer crecer su nómina de clientes con ofertas favorables que incluyen la protección fiscal a lo largo de generaciones.

Los Pandora Papers no ofrecen muchos detalles sobre lo que las empresas fiduciarias sabían de sus clientes al momento de registrar los fideicomisos ni sobre qué medidas pueden haberse tomado para examinar las transacciones.

«Siempre un paso por detrás»

Los líderes del sector afirman que las empresas fiduciarias se esfuerzan por examinar a los clientes porque los errores en la debida diligencia suponen un riesgo para la reputación de las firmas. «Ningún banco o empresa fiduciaria quiere ser acusada de ayudar o de ser cómplice de un violador de los derechos civiles o humanos», afirmó Blattmachr, que ayudó a desarrollar la actividad fiduciaria en Alaska.

Sin embargo, exfiscales y otros expertos en delitos financieros afirman que se necesita mucha más supervisión.

Durante años, las reformas legales se han centrado en los bancos y las empresas de pantalla, que acapararon los titulares tras los atentados del 11 de septiembre de 2001 (11-S) por permitir a terroristas, narcotraficantes, contrabandistas de armas y otros mover dinero dentro y fuera de Estados Unidos.

Los fideicomisos existen desde hace cientos de años. Tanto la clase media como los ricos los utilizan. Debido a los escasos registros en papel y a las estrictas normas de confidencialidad, pueden ser instrumentos legales complejos, difíciles de comprender incluso para legisladores e investigadores experimentados.

La celebrada Ley de Transparencia Corporativa, promulgada en Estados Unidos en enero de este año, obliga a ciertas empresas y sociedades a incluir los nombres de sus propietarios en una base de datos gestionada por el gobierno federal. Sin embargo, la ley no incluye a quienes crean y reciben pagos de fideicomisos. Los expertos dicen tener la esperanza de que la nueva normativa, prevista para el año que viene, añada a los clientes de fideicomisos a la lista.

Otros países, incluyendo muchos miembros de la Unión Europea, ya exigen que los fideicomisos inscriban a sus creadores, fideicomisarios y beneficiarios en un registro centralizado.

Las leyes federales también tienen sus limitaciones. Los nuevos requisitos de FinCEN, la unidad de inteligencia del Departamento del Tesoro de Estados Unidos, exigen que las fiduciarias identifiquen y controlen mejor a sus clientes, pero también permiten a las empresas establecer el grado de escrutinio necesario.

Los fiscales apuntan a otro desafío. La Ley de Control de Lavado de Dinero de 1986 establece que el gobierno puede imputar por blanqueo de capitales a extranjeros con activos en Estados Unidos, pero solo si sus activos fueron generados a partir de las ganancias de alguno de los delitos incluidos en una de las seis categorías, como el tráfico de armas o de drogas.

La ley deja fuera cientos de crímenes, como el contrabando, el trabajo infantil, el tráfico de especies silvestres, las infracciones ambientales, el robo de antigüedades, la falsificación y la evasión impositiva. En otros países, las leyes de lavado de dinero abarcan a todos los delitos posibles.

[relacionadapzp7]

«Hace poco hablé con alguien sobre las ganancias obtenidas con la deforestación de la selva amazónica», dijo Stephan Cassella, un exdirector adjunto de la Sección de decomiso de activos y lavado de dinero del Departamento de Justicia. «¿Qué pasaría si halláramos que ese dinero está en Estados Unidos? ¿Sería considerado lavado de dinero? No, porque no está en la lista... Siempre estamos un paso por detrás de los tipos malos a la hora de intentar actualizar estas leyes».

Un portavoz del Departamento de Justicia indicó que los fiscales tienen otras formas de enfrentar una conducta delictiva: presentar cargos por fraude electrónico, transportar bienes robados o estafa bancaria.

Puedes consultar la versión completa de este reportaje en su idioma original aquí. Fue eleborado por Will Fitzgibbon, Debbie Cenziper y Salwan George del Whashington Post, con información de Francisco Rodríguez y Enrique Naveda, de Plaza Pública, en el marco del proyecto Pandora Papers del International Consortium of Investigative Journalists (ICIJ).

Más de este autor